En enero, el jefe de Celsius Network, Alex Mashinsky, reunió a su equipo de inversión para decirles que tomaría el control de la estrategia comercial del criptoprestamista antes de la próxima reunión de la Reserva Federal de EE. UU.

Los precios de las criptomonedas populares como bitcoin y ether habían caído desde máximos históricos y el exempresario de telecomunicaciones dijo que Celsius necesitaba protegerse contra caídas adicionales. Estaba convencido de que un resultado agresivo podría hacer que los precios de las criptomonedas cayeran en picado.

En los días previos a la reunión de la Fed, Mashinsky dirigió personalmente operaciones individuales y canceló a ejecutivos con décadas de experiencia en finanzas, según varias personas familiarizadas con el asunto.

En un caso, Mashinsky ordenó la venta de cientos de millones de dólares en bitcoins, negándose a esperar para verificar la información a menudo poco confiable de Celsius sobre sus propias propiedades. Celsius, que en ese momento tenía $ 22 mil millones en criptoactivos de clientes, volvió a comprar bitcoin un día después con pérdidas.

“Estaba ordenando a los comerciantes que cambiaran masivamente el libro por mala información”, dijo una de las personas. “Estaba arrastrando enormes trozos de bitcoin”.

Otra persona familiarizada con los eventos dijo que, si bien Mashinsky pudo haber dado a conocer sus puntos de vista en función de su conocimiento de los criptomercados, insistieron en que él «no dirigió la negociación».

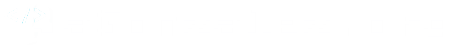

Los temores de Mashinsky no se confirmaron a corto plazo. La Fed confirmó su intención de subir las tasas y los criptomercados se encogieron de hombros. Celsius ganó $50 millones en pérdidas comerciales en enero, dijeron algunas personas, aunque la cantidad atribuible a Mashinsky no está clara.

Los eventos no informados anteriormente resaltan la difícil dinámica interna de Celsius en los meses previos a su declaración de bancarrota en julio, incluidos sus débiles sistemas de seguimiento de activos, los temores de Mashinsky a una recesión y su disposición a participar directamente en las decisiones comerciales, a diferencia del líder típico. líderes de las principales instituciones financieras.

Recomendado

Celsius se basó en aceptar criptografía de sus clientes y prometerles retornos sorprendentes al implementar los tokens en los mercados de activos digitales. Sus cientos de miles de clientes ahora enfrentan grandes pérdidas en la criptografía que le confiaron a la compañía, que tiene un agujero de $ 1.2 mil millones en su balance.

Los abogados de Mashinsky y Celsius, Kirkland & Ellis, le dijeron a la corte de Nueva York que la empresa no fue llevada a la bancarrota por una mala gestión, sino por la caída más amplia de este año en los precios de los criptoactivos. Los abogados que representan a los acreedores no garantizados de Celsius, en su mayoría clientes, se han comprometido a investigar la conducta de Mashinsky.

Un abogado de Mashinsky se negó a comentar. Celsius y sus abogados en Kirkland no respondieron a una solicitud de comentarios. En una presentación judicial de bancarrota el mes pasado, Mashinsky dijo que los activos de Celsius habían crecido más rápido que su capacidad para invertirlos y reconoció que «tomó lo que, en retrospectiva, resultó ser algunas malas decisiones de despliegue de activos».

Trabajo de «alta convicción»

A principios de año, Celsius disfrutaba de la confianza externa de una empresa que acababa de completar una ronda de recaudación de fondos de 600 millones de dólares dirigida por dos importantes inversores, el segundo fondo de pensiones más grande de Canadá, Caisse de depot et colocation de Quebec, y la inversión estadounidense grupo WestCap.

La ronda de financiación de diciembre de 2021 había valorado a Celsius en 3.000 millones de dólares. El prestamista de rápido crecimiento, fundado en 2017, se ha jactado de contratar a «ejecutivos financieros tradicionales». Pero los problemas estaban burbujeando debajo de la superficie.

Aunque Mashinsky afirmó que el negocio de Celsius de recolectar depósitos criptográficos y prestarlos era seguro, insistió públicamente en que no intercambiaba activos de clientes, la compañía sufrió grandes pérdidas de tokens criptográficos que no había revelado a los clientes.

Un incidente involucró a un prestamista con sede en EE. UU. llamado EquitiesFirst, que en julio de 2021 no pudo devolver de inmediato USD 500 millones en bitcoins que Celsius había prometido para garantizar un préstamo, dijo Mashinsky a la corte el mes pasado.

Otro, no informado anteriormente, involucró una gran inversión en Grayscale Bitcoin Trust, el fondo de bitcoin más grande del mundo cuyas unidades GBTC ofrecían a los inversores un producto negociable que rastreaba el token digital.

Celsius había comprado GBTC cuando cotizaba con una prima sobre el bitcoin subyacente del fondo. En septiembre de 2021, Celsius tenía 11 millones de GBTC, por un valor aproximado de 400 millones de dólares, pero cotizaba con un descuento del 15 % sobre el valor liquidativo del fideicomiso.

A Celsius se le ofreció un trato para salir del puesto ese mes, lo que habría reducido las pérdidas de la compañía, pero Mashinsky bloqueó la venta, argumentando que el descuento podría reducirse, según dos personas familiarizadas con el asunto. En cambio, empeoró. Celsius no se deshizo por completo de su posición hasta seis meses después, en abril, cuando el descuento fue del 25%.

Las pérdidas totales de la compañía en su comercio GBTC fueron de alrededor de $ 100 millones a $ 125 millones, según una de las personas familiarizadas con el asunto.

Celsius había compensado en parte sus pérdidas tomando prestado de otras criptoempresas. Il a promis des jetons cryptographiques qu’il détenait en garantie de prêts de pièces stables – l’équivalent de dollars en crypto – qu’il utiliserait pour acheter des actifs cryptographiques pour remplacer ceux qu’il avait perdus, ont déclaré plusieurs personnes proches du carpetas.

Estos arreglos hicieron que Celsius fuera vulnerable si los precios de las criptomonedas cayeron bruscamente. Los clientes podían exigir la devolución de sus criptomonedas al mismo tiempo que Celsius tenía que enviar más a sus prestamistas como garantía adicional para sus préstamos de monedas estables.

La empresa tendría poco efectivo al que recurrir en tal situación. Celsius había pagado a los clientes más intereses por tokens como bitcoin y ether de lo que generaba con sus inversiones, según personas familiarizadas con el asunto. Y ha invertido gran parte de los 600 millones de dólares que ha recaudado de inversores liderados por CDPQ y WestCap en su negocio de criptominería de capital intensivo y en la adquisición de nuevas empresas israelíes, dijo Kirkland al tribunal de quiebras el mes pasado.

El domingo, Celsius reveló que su flujo de caja neto mensual actual era significativamente negativo. Entre agosto y octubre, la empresa estimó que perdería $137 millones, en gran parte atribuible a sus actividades mineras. Las cifras incluyen $33 millones en costos de reestructuración.

Las cifras del balance divulgadas previamente en el proceso de quiebra mostraron que ya en marzo de este año, los pasivos de Celsius excedían sus activos, excepto por las tenencias de su propio token digital CEL. Dos personas familiarizadas con el asunto dijeron que esta ha sido la situación desde 2021.

En enero de 2022, parecía que había llegado un momento de crisis. La empresa había sufrido pérdidas durante gran parte del mes a medida que bajaban los precios de las criptomonedas. En una llamada el 21 de enero, el viernes anterior a la reunión de la Fed, Mashinsky le dijo a su equipo de inversión que la próxima semana sería la semana más decisiva de sus carreras.

“Tenía una fuerte creencia en la seriedad de que el mercado se moviera hacia el sur. Quería que empezáramos a reducir el riesgo como lo haría Celsius”, dijo una de las personas familiarizadas con los eventos. No todos estuvieron de acuerdo.

Durante los días siguientes, Mashinsky se enfrentó varias veces con su entonces director de inversiones, Frank van Etten, exejecutivo de Nuveen y UBS, sobre qué tratos debería hacer Celsius, pero también sobre la participación de Mashinsky en tales decisiones.

Van Etten, que se había incorporado en septiembre de 2021, se fue en febrero de este año, según su entrada en LinkedIn. Mashinsky, en un comunicado de prensa del 14 de enero, citó su llegada a Celsius como un ejemplo de «mejor talento» que se une a la empresa. Van Etten dijo que no podía comentar en este momento.

Criptofinanzas

Inteligencia crítica en la industria de activos digitales. Consulte la cobertura del FT aquí.

La venta y luego la recompra de bitcoins ordenada por Mashinsky se produjo solo uno o dos días antes de la reunión de la Fed. Una de las razones por las que presionó para que Celsius vendiera tenía que ver con el problema con EquitiesFirst en 2021.

EquitiesFirst le debía bitcoin a Celsius y Celsius había cubierto esa exposición comprando bitcoin antes del canje. Mashinsky argumentó que EquitiesFirst podría pagar su deuda de bitcoin más rápido a medida que caen los precios.

Si eso sucediera, Celsius tendría más bitcoin de lo que actualmente anticipa. En general, trató de mantener una postura neutral en sus tenencias de criptomonedas para equilibrar activos y pasivos. Al vender bitcoin ahora antes de que bajen los precios, Celsius podría obtener ganancias, explicó Mashinsky.

«No fue un pensamiento irracional», dijo otra persona familiarizada con los hechos, pero simplemente no había evidencia de que EquitiesFirst pagaría más rápido. «Hubo mucha especulación», agregaron.

EquitiesFirst dijo: “Llegamos a un acuerdo mucho antes de la fecha de enero mencionada. Cualquier modificación de este acuerdo habría requerido el consenso de todas las partes. La compañía agregó que cumpliría con todas sus obligaciones con Celsius.

Los temores de mercado de Mashinsky resultaron estar mal sincronizados, al menos. Si bien la Fed confirmó su intención de aumentar las tasas en marzo, no hubo una caída en los precios de las criptomonedas hasta mayo. De hecho, el precio de bitcoin subió en las semanas posteriores a la reunión de enero de la Fed.

Luego se presentó un informe de auditoría interna a la junta y los inversionistas de Celsius WestCap y CDPQ en febrero, recomendando acelerar la inversión en la tecnología de la compañía. WestCap y CDPQ se negaron a comentar.

El informe decía que la auditoría fue solicitada por Mashinsky. Cubrió el período del 1 al 21 de enero, según dos personas familiarizadas con el asunto. No está claro por qué la auditoría no incluyó el comercio inmediatamente antes de la reunión de la Fed.

El empleado de Celsius que dirigía la auditoría interna, un ex banquero con casi dos décadas de experiencia en auditoría y controles internos, pronto fue transferido para trabajar en nuevos productos comerciales e ideas de asociación.